Я ежедневно сталкиваюсь с множеством мнений относительно биткоина. Одни уверены, что будет дорожать, другие уверены в том что пузырь лопнет, третьих интересует блокчейн как технология. Но доводов этих людей в пользу своих мнений я не встречал. Безусловно, доводы были, но они мало что общего имели с текущими экономическими моделями в мире и больше были похожи на сектантскую мантру. Иногда выходят статьи на крупных ресурсах срывающие покровы, но читая их я начинаю недоумевать как очевидные вещи могут стать откровением. Часть людей из IT, тех кто является той массой людей что популяризуют биткоин, плохо представляют себе как работает экономика. В свою очередь, экономисты еще слабо представляют что такое блокчейн.

В цикле публикаций я решил разобраться с текущим положением дел и провести параллели между биткоином и фиатными деньгами.

Bitcoin берет свое начало со статьи разосланной в группу рассылки по криптографии. Автор — никому неизвестный человек по имени Сатоси Накамото. Статья называлась «Bitcoin: A Peer-to-Peer Electronic Cash System». В статье шла речь о технологии решавший проблему двойной траты одного и того же актива. В статье слово money встречается всего 3 раза. На сайте bitcoin.org дается расшифровка того что такое bitcoin:

Bitcoin is an innovative payment network and a new kind of money.

Позже была запущена сеть bitcoin и она считалась экспериментальной. Этот факт довольно важен. Если целью было только проверить гипотезу, то текущая ситуация вокруг биткоина и наличие у него критических проблем объясняет все: автор не рассматривал и не проектировал ее как конечную реализацию платформы.

Итак, на текущий момент, bitcoin называют новым видом денег. У денег есть 3 функции.

-

Функция средства обращения. До появления первых денег существовал обмен товарами и услугами. У такого обмена была масса недостатков. Проблематично менять сложные в изготовлении или добыче ресурсы на те, что добываются просто, например, сапоги на мясо. Скоропортящиеся продукты продавцу сапогов тоже малоинтересны, ведь у них ограниченный срок реализации. Для решения этой проблемы люди договорились использовать некий ресурс и ввели его для расчётов. В Киевской Руси использовалась соль, мед, шкуры, а островные государства использовали жемчужины и камни. Потом уже все догнали, что надо использовать более редкие ресурсы: так появились золотые монеты, пластины и бруски.

-

Функция меры. Вслед за договоренностью использовать единый промежуточный ресурс для обмена товарами, появилась возможность оценить стоимость килограмма мяса в единицах ресурса. С этого момента, охотники могли продавать мясо животных всем желающим, собирать ресурс и обменивать его на результаты чужого труда, на те же сапоги или одежду.

-

Функция накопления. Как только стало возможным реализовывать товар и аккумулировать ресурс, названный деньгами, открылась возможность накапливать деньги и затем тратить их на большие покупки.

А что же с bitcoin? На данный момент множество организаций и людей принимают биткоин в обмен на товары, услуги или деньги. Они добровольно договорились о том, что биткоин и будет одним из возможных обменных ресурсов. Правда есть некоторые, например, Dell. Dell спустя 2-3 года отказалась от приема платежей в bitcoin, об этом будет в следующих постах. Тем не менее функция выполнения есть. Функция меры тоже присутствует, есть обменный курс BTC <-> USD, аналогично с накоплением.

Получается, по определению bitcoin все же является деньгами. Немецкая марка до 1922 года тоже была деньгами, а уже в 1923 году хлеб стоил 300 млрд марок. В 1924 она перестала существовать и экономическая политика в корне поменялась. Были введены новые деньги и экономика заработала. Но биткоин только дорожает, скажете вы. Тем не менее у него есть существенный недостаток — отсутствие контролируемой эмиссии.

После поражения в первой мировой войне, Германия оказалась в сложном положении: истощенная войной, с подорванной экономикой и разрушенным производством. В довесок, как проигравшая сторона, по Версальскому договору, Германия была обязана выплачивать репарации странам-победителям. Денег не хватало, производство не росло нужными темпами и не могло физически восстановиться, потому правительство решило напечатать немного денег. В первое время это скрывалось от населения и стран-победителей. К тому моменту как отпечатали денег в десяток раз больше чем было до войны, начался рост цен. Он же, в свою очередь, подстегнул правительство печатать еще больше денег. Спираль закрутилась и немецкая марка ушла в пике. Марка перестала считаться деньгами, люди перестали в нее верить!

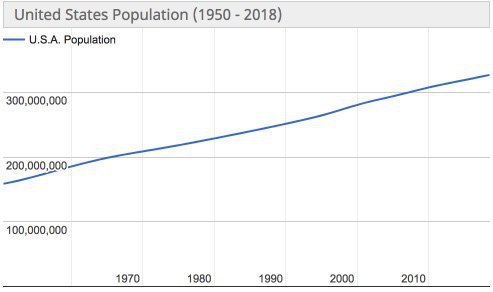

Включение печатного станка есть одним из видов эмиссии. Эмиссия — это выпуск новых денег. Но всегда ли эмиссия денег заканчивается плачевно? Нет. Эмиссия крайне важна для экономики. Приведу пример. Численность населения в США в 1960 году была 180 млн человек, а сейчас их 323 млн.

Если бы доллары не печатались и не портились, то на каждого человека приходилось бы почти в 2 раза меньше долларов чем в 1960 году. Заработные платы уменьшались бы, стоимость товаров уменьшалась бы. Помимо прироста населения еще и растет экономика: больше товаров выпускается, больше денег тратится, больше услуг предоставляется. Если бы не печатались новые деньги, а товаров становилось бы больше, то с каждым годом цены бы на всё падали. А если цены падают, то возникает вопрос «а зачем вообще тратить деньги?». Тогда бы все здравомыслящие люди хомячили деньги под матрасом и ни на что старались бы не тратить, ведь завтра все будет дешевле чем сегодня. Молодежь бы стала меньше зарабатывать, денег бы на них не хватало (деньги-то у всех под матрасами), покупать iPhone X никто не хочет. Производство бы падало, ведь нет продаж, а падение производства привело бы к уменьшению рабочих мест, далее безработица, голод и тепловая смерть вселенной.

Так вот, чтобы люди не сильно хомячили деньги, экономисты придумали схему с плавным обесцениванием денег с помощью инфляции. Инфляция — это повышение уровня цен. Если цены на все товары растут, то деньги дешевеют, ведь за них можно купить меньше. Если цены падают, то деньги дорожают и за них можно приобрести больше товаров или услуг. Для управления инфляцией используют различные методики: от печати денег до изменения ставок налогообложения. В США инфляция за последние 7 лет колебалась в диапазоне от 0.1 до 4.1% в год.

Я произвел рассчет… Если автомобиль в 2007 году стоил $10000, то с учетом обесценивания доллара он стоил бы $12232 к 2017 году. Припасенных денег под матрасом точно бы не хватило. С помощью этого механизма людей стимулируют тратить сейчас и сегодня, брать кредиты и т.д. Обратный процесс называется дефляцией. При дефляции припасенные в 2007 году $10000 позволили бы купить желанную бэху на литовских номерах и еще iPhone X в придачу. За последние 10 лет дефляция наблюдалась в Японии, а власти всячески пытаются с ней бороться. Наглядный пример негативных последствий, хотя дефляция была менее 1% в годовом выражении.

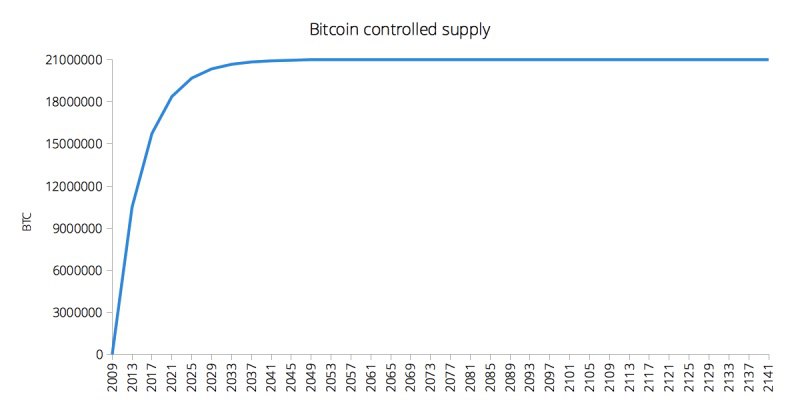

Так а что там с биткоином? Максимально возможное количество биткоинов равно 21 млн. Их становится майнить все сложнее с каждым днем и наступит тот день, когда будет сгенерирован последний биткоин. Таким образом, эмиссия уменьшается сейчас и остановится полностью в будущем.

Теперь представим, что сбылись мечты криптопанков и биток стал новыми деньгами, что тогда? Коллапс. Рост населения на планете не замедлится, эмиссии нет, стоимость биткоина растет, все хомячат и «будет только дорожать», заводы останавливаются, BMW и айфонов не выпускают, экономика умирает. Экономисты это прекрасно понимают. Биткоину не суждено стать новыми всемирными деньгами, хотя под определение денег он попадает.

Рекомендую к прочтению свою публикацию в которой я рассмотрел сможет ли он стать платежным средством.

Еще я веду свой авторский telegram канал «Об IT без галстуков». На канале, с позиции CTO продуктовой компании, я делюсь своим видением технологий, пишу про блокчейн, крипту, IPO и ICO, про менеджмент персонала, планы личностного развития и психологию построения команд. Подписывайтесь!